Como ocorre a crise econômica

A crise econômica é cíclica, o que significa que elas ocorrem frequentemente dentro de um intervalo específico. Contudo, é importante notar que elas não ocorrem imediatamente, existem ciclos de eventos que resultam efetivamente na crise, são eles: Boom e Burst.

Nesse texto você vai aprender brevemente a Teoria Austríaca dos Ciclos Econômicos, que foi utilizada para prever a crise de 1929 e principalmente a de 2008, ganhando fama especialmente por conta de Peter Schiff, no vídeo abaixo:

Flutuações econômicas

O importante é não confundir pequenas flutuações econômicas específicas com ciclos. Flutuações econômicas são comuns e necessárias para um sistema econômico saudável. Por exemplo: se a produção de café cai 7% em 1 mês, isso não significa que houve um “ciclo econômico” do café.

Uma safra importante pode ter sido destruída por exemplo, ou de repente a sociedade está alocando recursos utilizados nessa área para a produção de outros bens, o que é completamente normal dentro de uma economia de mercado. Portanto, pequenos choques e alterações não devem ser considerados ciclos e, é importante não confundir para evitar distorções na análise.

O começo de um ciclo

Os ciclos começam, por via das regras, quando a atividade econômica de um país começa a apresentar sinais de arrefecimento. Isso significa que a demanda por bens e serviços começa a diminuir, o crédito começa a se tornar mais escasso e o emprego começa a diminuir. Por via da regra, o crescimento econômico começa a diminuir lentamente.

O processo de precificação é permanente em uma sociedade que as preferências são subjetivas e mudam a cada momento. É normal que os preços, em todos os setores, se descolem de onde realmente deveriam estar. Com esse descolamento, também é comum que recursos e investimentos sejam erroneamente alocados.

Ou seja, é normal que ocorram sobrevalorizações e subvalorizações, os ajustes econômicos são necessários para que os sinais sejam reajustados e os preços precisem de correção. Basicamente, preço é um mecanismo de informação para o mercado, que diz a escassez de um produto, sua demanda e sua oferta.

As recessões precisam ocorrer para que esse ajuste, saudável, seja feito rapidamente e de forma menos dolorosa para sociedade. Nesse momento, mal-investimentos são liquidados, preços e salários de diversos setores precisam flutuar e, o mercado de crédito precisa se adequar à nova demanda.

Políticas econômicas

O que acontece é que o governo atrasa essa recessão alterando esses sinais e aumentando a assimetria de informação no mercado. Um aumento da assimetria de informação leva a erros generalizados por parte de todas as pessoas da sociedade: de consumidores, atacadistas da indústria de bens e serviços, capitais até o pequeno varejista.

O governo interfere na economia fazendo uma política monetária expansionista, isto é, baixando a taxa de juros artificialmente para deixar o crédito mais barato e aumento a oferta de títulos públicos. Além disso, o Banco Central reduz os depósitos compulsórios que os bancos precisam obrigatoriamente manter sobre custódia, permitindo que os bancos privados criem mais dinheiro através do sistema de empréstimo e reservas fracionárias.

Através dessas duas medidas, o governo basicamente aumenta a oferta de dinheiro na economia. As pessoas recorrem a mais empréstimos para consumir bens porque o crédito está barato e os bancos podem emprestar cada vez mais porque a liquidez do mercado aumentou, dada a queda do compulsório.

Essa política funciona em um primeiro momento, como aconteceu na economia brasileira entre 2010 e 2011. O sentimento de euforia toma conta da sociedade, a popularidade do governo aumenta, acontece uma falsa ascensão de classes sociais e as pessoas consomem cada vez mais para elevar seu padrão de vida. Mas a longo prazo, se aplicada com irresponsabilidade, traz consequências nefastas.

Como os erros ocorrem?

No livre mercado somente os empresários com maior grau de precisão em suas previsões conseguem prosperar. Então existe uma seleção de forma que apenas os melhores especuladores se mantenham no mercado. Mas como milhares dos empresários mais astutos conseguem incorrer em conjunto em uma análise completamente errada?

Isso acontece porque os sinais de informação mais importantes do mercado, como a taxa de juros, estão sob interferência, parecendo melhores do que eles realmente são. A taxa de juros é definida pelo nível de poupança da sociedade, poupar é adiar o consumo para um período futuro. Além disso, ela tem o poder de coordenar os investimentos e o consumo no tempo.

A proporção do consumo em relação à poupança ou investimento é determinada pela preferência temporal das pessoas — uma medida que diz o quanto elas preferem a satisfação presente à futura.

Quanto menos elas preferirem satisfazer suas preferências no presente, menor será sua taxa de preferência temporal, e menor, portanto, será a taxa pura de juros, que é determinada pelas preferências temporais dos indivíduos na sociedade.

Uma taxa de preferência temporal baixa resultará em proporções maiores de investimentos em relação ao consumo, um aumento da estrutura de produção, e uma formação de capital. Preferências temporais altas, por outro lado, resultarão em maiores taxas puras de juros e em uma menor proporção de investimento em relação ao consumo.

Quando há alguma interferência na estrutura da taxa de juros – que até então vinha sendo determinada livremente pelo mercado -, essa função coordenadora é perturbada. Um aumento dos investimentos nos estágios mais complexos da estrutura de produção ocorre em um momento em que a demanda por bens de consumo não foi reduzida.

A estrutura da produção é distorcida de tal modo que ela não mais corresponde ao padrão temporal determinado pelas demandas dos consumidores. Os consumidores estão demandando bens no presente justamente em um momento em que está havendo um desproporcional aumento nos investimentos para a produção de bens futuros. Ou seja, uma interferência na taxa de juros causa um descompasso temporal entre consumo e investimentos.

O começo do boom

Quando um governo reduz artificialmente a taxa de juros, é sinalizado que de fato há recursos sendo poupados para o futuro, fazendo com que a produção industrial se volte ao longo prazo. Ou seja, os empresários são induzidos a um erro coletivo por conta do aumento da assimetria de informação, ou seja, interferência na função coordenadora dos juros.

Os empresários do atacado voltam sua estrutura produtiva para processos cada vez mais complexos, que aumentam a produtividade a longo prazo através de uma redução do custo marginal, criando economias de escala no longo prazo. Contudo, a produção voltada para o longo prazo será insuficiente para atender a demanda no curto prazo.

Não estamos falando aqui de pequenas lojas varejistas em centros comerciais. Estamos falando de plantas industriais gigantescas e extremamente complexas que empregam milhares de pessoas, como o COMPERJ, que atualmente é uma cidade fantasma dominada por narcotraficantes.

Nesse processo, milhares de empregos serão criados, o país vai presenciar um crescimento, a sociedade se tornará otimista com futuro, aumentam as vendas de carros, imóveis e bens duráveis. Parecerá, no auge desse estágio, que toda a sociedade ficou rica. Como não se esquecer da icônica capa da Isto É, no ano de 2010?

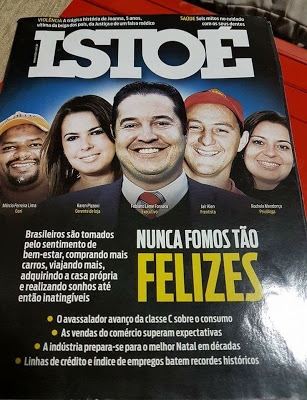

Na verdade, a sociedade apenas passou a consumir mais com base em crédito, não em poupança. A produtividade não aumentou no mesmo ritmo do aumento de crédito. Ou seja, a única coisa que aconteceu foi uma mera ilusão econômica, nos mesmos moldes que a bolha imobiliária americana de 2008.

O caminho para o burst

Nesse processo de expansão monetária com redução da taxa de juros, redução de compulsório e expansão de linhas de crédito – especialmente as estatais como BB, CEF e BNDES – ajudam a criar dinheiro novo na economia para aumentar o crescimento econômico.

Prontamente esse novo dinheiro irá percorrer todas as cadeias econômicas, desde os tomadores de empréstimo até os fatores de produção: salários, aluguéis, juros. Agora, a menos que as preferências temporais tenham mudado, e não há razão para imaginar que elas tenham, como Milton Friedman acertadamente detalhou em seu estudo sobre renda permanente, as pessoas irão correr para gastar suas rendas — que agora estão maiores — seguindo ainda a antiga proporção de consumo-investimento.

Portanto, todo aquele consumo que os empresários imaginavam que iria ocorrer no longo prazo, na verdade ocorrerá no curto prazo. O que leva a um descompasso entre oferta e demanda, fazendo com que os preços dos bens subam, aumentando a inflação da economia.

As indústrias de bens de capital irão descobrir que todo o seu investimento foi um erro: aquilo que se imaginou que seria lucrativo não o era realmente, pois não havia uma verdadeira demanda por parte de seus clientes — no caso da indústria de bens de capital, outros empresários.

O começo da depressão econômica

Os investimentos de maiores complexidades de produção se revelam meros desperdícios, e esses maus investimentos devem ser liquidados. Normalmente, esse processo de liquidação é demorado porque os bancos e governos socorrem a indústrias de bens de consumo com novas rodadas de empréstimos, dando maior sobrevida.

Esses resgates a bancos foram fruto da indignação de Satoshi Nakamoto, que não por acaso, colocou a manchete do The Times no bloco 0 da blockchain do Bitcoin. A capa dizia: “Chanceler à beira de segundo resgate aos bancos”, que foi colocada ali em uma tentativa de se realizar uma crítica a esse sistema monetário e financeiro atual.

No entanto, chega um determinando momento em que a situação se torna insustentável. O nível de endividamento das pessoas e das empresas se torna cada vez maior e a taxa de juros precisam ser reajustadas. Nesse momento ocorre a “quebradeira” da economia.

Projetos inviáveis são abandonados ou utilizados da melhor maneira possível como outro fato de produção em outro setor, por exemplo. Ou seja, as empresas ineficientes que se beneficiaram do “Boom” e fizeram mal-investimentos precisam ser liquidadas ou terem suas dívidas reduzidas.

Esse processo pode se tornar mais lento e doloroso dependendo do tempo em que essa política de crédito fácil está agindo. Quanto mais tempo o ajuste levar para acontecer, mais dolorosa será a queda da economia e mais lenta a recuperação, podendo custar milhões de empregos durante esse tempo.

Naturalmente, o desemprego vai crescer, porque os salários e preços não flutuam livremente como deveriam, isso acontece porque o salário é fixado pelo governo e muitos preços sofrem intervenção direta do governo. Uma vez que os preços e salários são rígidos no curto prazo, o ajuste ocorre lentamente.

Com a rigidez do mercado no curto prazo, causada pelo governo, a economia enfrenta um período de recessão. Milhares de empresas fecham, trabalhadores perdem seus postos de trabalho e a demanda por bens e serviços do setor varejista diminui drasticamente e, esse ciclo se retroalimenta.

Como sair da crise econômica?

Basicamente, a única coisa que o governo pode fazer é não inflacionar e não atrasar o processo de recuperação através do resgate a mal-investidores e através da expansão monetária. O Brasil fez uma política anticíclica em 2011, o que funcionou até meados de 2013. Contudo, o governo dobrou a aposta e acelerou o fim do crescimento, além de ter atrasado um ajuste que deveria ter ocorrido rapidamente.

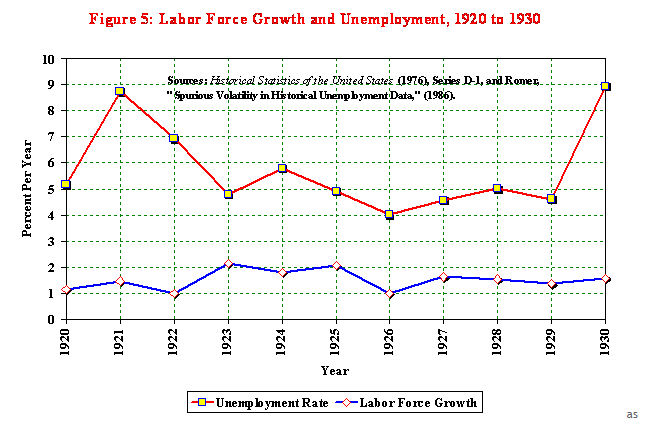

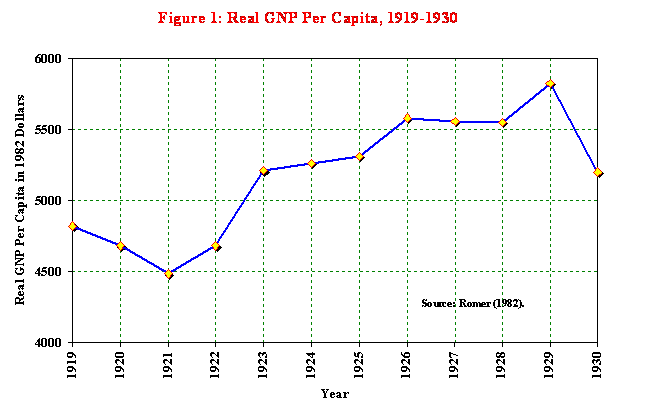

Em 1920, a economia americana também passou por uma recessão. A situação econômica nos EUA em 1920 era desoladora. Naquele ano o desemprego havia pulado de 4% para quase 12%, o PNB havia declinado 17%. Ao invés de um “estímulo fiscal”, Harding, presidente na época, reduziu o orçamento do governo praticamente à metade entre 1920 e 1922: os gastos federais declinaram de $6,3 bilhões em 1920 para $5 bilhões em 1921 e $3,3 bilhões em 1922.

E o restante da abordagem de Harding foi igualmente laissez-faire: o imposto de renda foi diminuído para todos os grupos de renda e a dívida nacional foi reduzida em 33%. A atividade do Federal Reserve, o banco central americano, foi praticamente imperceptível.

Como um historiador econômico escreveu, “Apesar da severidade da contração econômica, o Fed não utilizou seus poderes para aumentar a oferta monetária e combater a recessão“. No terceiro trimestre de 1921, os sinais da recuperação já eram visíveis. No ano seguinte, o desemprego caiu para 7%, e em 1923 já estava em 5%.

Abaixo é possível visualizar a rápida recuperação da renda nacional bruta da economia americana nos anos 20, equivalente ao PIB mas excluindo participações externas. A recessão ocorreu rapidamente e em 1923 a economia já estava em um patamar muito acima do que era na pré-recessão.

Poderíamos dizer que a crise brasileira de 2014, a qual ainda estamos nos recuperando ainda, deveria ter ocorrido ainda em 2013. Se o crédito tivesse sido contraído e a taxa de juros subido naturalmente, isto é, sem intervenção do governo, naturalmente haveria desemprego, contudo, os estragos seriam rapidamente sanados.

O problema é que nenhum presidente gostaria de passar por uma recessão, deixando o ajuste acontecer naturalmente. Então, as crises vão continuar, especialmente abastecidas pelo arcabouço teórico de John Maynard Keynes, tão minuciosamente concebido para os chefes de estado.

Para esse texto foi utilizado principalmente primeiro capítulo do livro: “The Great American Depression” de Murray N. Rothbard. Também foi utilizado o livro “Ação, Tempo e Conhecimento” do professor Ubiratan Iório.

Leia também:

Este tipo de conteúdo é relevante para você ou alguma pessoa que você conhece? Se for, siga e compartilhe a página do Cointimes e se mantenha sempre atualizado no mercado – Facebook, Twitter, Instagram.